Prescrição Intercorrente na Execução Fiscal: O que Você Precisa Saber

A prescrição intercorrente na execução fiscal é um tema crucial para contribuintes e profissionais do direito tributário. Entender como funciona esse mecanismo pode evitar surpresas desagradáveis e garantir que os direitos sejam respeitados.

Sumário

O que é Execução Fiscal?

A execução fiscal é o processo pelo qual a Fazenda Pública cobra dívidas inscritas em Certidões de Dívida Ativa (CDA). Essas certidões são títulos executivos extrajudiciais que permitem ao Estado exigir o pagamento de débitos tributários e não tributários.

Embora regulada pela Lei nº 6.830/1980 (LEF), a execução fiscal também segue, de forma subsidiária, as normas do Código Tributário Nacional (CTN) e do Código de Processo Civil (CPC).

Decadência vs. Prescrição: Qual a Diferença?

Muitas vezes, há confusão entre decadência e prescrição no direito tributário. Vamos esclarecer:

Prescrição: Tempo que o Fisco possui para cobrar judicialmente um crédito já constituído. Após esse prazo, extingue-se o direito de ação para cobrança.

Decadência: Prazo que o Fisco tem para constituir o crédito tributário, ou seja, efetuar o lançamento. Se esse período expira, o direito de cobrar o tributo desaparece.

Ambos os conceitos estão ligados ao fator tempo, mas atuam em momentos distintos no processo tributário.

Como Funcionam os Prazos Prescricionais na Execução Fiscal?

Durante a execução fiscal, o prazo de prescrição pode ser suspenso ou interrompido por determinados eventos.

Suspensão da Prescrição

As causas que suspendem a prescrição estão previstas no art. 151 do CTN, como:

- Parcelamento do débito.

- Concessão de moratória.

Nesse período, o prazo prescricional é pausado e retoma a contagem após o término da causa suspensiva, considerando o tempo já transcorrido antes da suspensão.

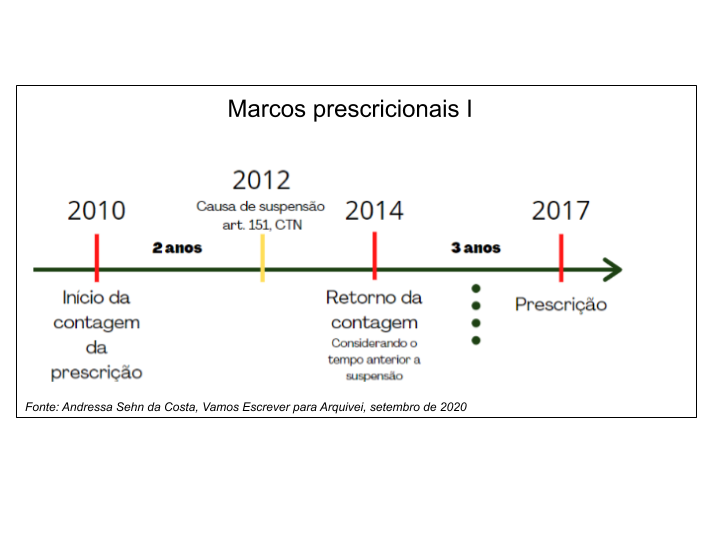

Exemplo Prático:

- Início do prazo prescricional: 2010.

- Suspensão por parcelamento: 2012 (após 2 anos).

- Retomada do prazo: 2014.

- Prescrição ocorrerá em: 2017 (somando os 2 anos já passados).

Interrupção da Prescrição

A interrupção reinicia a contagem do prazo prescricional. As causas estão no parágrafo único do art. 174 do CTN, como:

- Citação válida do devedor.

- Qualquer ato judicial que constitua em mora o devedor.

Exemplo Prático:

- Ajuizamento da execução fiscal com citação em: 2010.

- Prazo prescricional reinicia em: 2010.

- Novo período de prescrição: até 2015.

O Que é Prescrição Intercorrente na Execução Fiscal?

A prescrição intercorrente ocorre quando, durante o andamento da execução fiscal, o processo fica paralisado por inércia do exequente ou por não localização do devedor e de bens penhoráveis. Se essa situação perdurar por cinco anos, o crédito tributário é extinto.

O art. 40 da LEF prevê a suspensão da execução fiscal por um ano nesses casos. Após esse período, se o exequente não adotar medidas efetivas, inicia-se a contagem da prescrição intercorrente.

Fluxo Temporal da Prescrição Intercorrente

- Início da Execução Fiscal: Processo é ajuizado.

- Impossibilidade de Prosseguimento: Devedor ou bens não são localizados.

- Suspensão Automática de 1 Ano: Exequente deve agir para localizar o devedor ou bens.

- Início da Prescrição Intercorrente: Após um ano sem ações efetivas.

- Extinção do Crédito: Cinco anos depois, se persistir a inércia.

Entendimento dos Tribunais sobre a Prescrição Intercorrente

O Superior Tribunal de Justiça (STJ) consolidou importantes entendimentos sobre o tema:

- Suspensão Automática: Inicia-se automaticamente quando não são encontrados o devedor ou bens (Súmula 314 do STJ).

- Início da Prescrição Intercorrente: Após o período de suspensão, sem ações eficazes, começa a contagem dos cinco anos.

- Intimação da Fazenda Pública: O juiz deve intimar a Fazenda antes de decretar a prescrição intercorrente (art. 40, §4º, LEF).

A Importância da Diligência da Fazenda Pública

É essencial que a Fazenda Pública atue diligentemente:

- Realizando buscas efetivas por devedores e bens.

- Evitando simples requerimentos sem efetividade, que não suspendem nem interrompem a prescrição.

Conforme o STJ, apenas medidas concretas influenciam o prazo prescricional (AgRg no REsp 1.208.833/MG).

Como a Prescrição Intercorrente Afeta Você?

Para os contribuintes:

- Segurança Jurídica: Não podem ser cobrados indefinidamente.

- Possibilidade de Defesa: Conhecer os prazos permite contestar cobranças prescritas.

Para os profissionais do direito:

- Atuação Estratégica: Saber identificar a prescrição intercorrente pode ser decisivo em processos.

- Orientação aos Clientes: Informar sobre riscos e possibilidades de extinção do crédito.

Dicas para Evitar Surpresas

- Mantenha seus dados atualizados junto à Fazenda para evitar processos à revelia.

- Acompanhe regularmente a situação fiscal da sua empresa ou pessoal.

- Consulte um advogado tributarista ao receber notificações fiscais.

Conclusão

A prescrição intercorrente na execução fiscal é fundamental para garantir a justiça e a eficiência no sistema tributário. Compreender seus mecanismos beneficia tanto o Estado quanto os contribuintes, promovendo um equilíbrio nas relações jurídicas.

Este artigo foi útil para você? Compartilhe com seus colegas

Leituras Recomendadas:

Referências Externas: